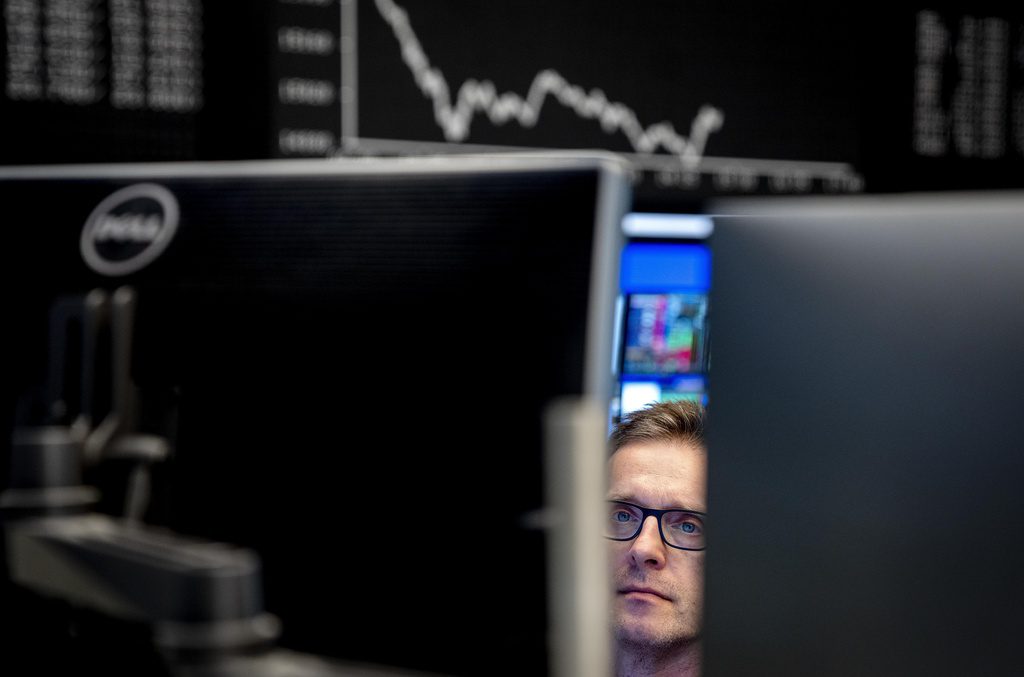

Στην αρχή «έπεσαν» κάποιες µη συστηµικές τράπεζες στις ΗΠΑ. Μετά ήρθε το κλείσιµο της Silicon Valley Bank, µιας µεσαίας συστηµικής τράπεζας της Καλιφόρνιας, µε ενεργητικό γύρω στα 150 δισ. δολάρια. Ακολούθησε η εµβληµατική ελβετική Credit Suisse. Πρόκειται για τη 45η µεγαλύτερη τράπεζα στον κόσµο, µε ενεργητικό πάνω από 860 δισ. δολάρια (αποτίµηση 31/12/2021), ποσό µεγαλύτερο από το ΑΕΠ της Ελβετίας λόγω της τραπεζικής παράδοσης της χώρας αυτής. Λίγες µέρες αργότερα οι µετοχές της γερµανικής Deutsche Bank δέχτηκαν ισχυρές πιέσεις. Η Deutsche είναι η µεγαλύτερη γερµανική τράπεζα και 22η σε µέγεθος τράπεζα στον κόσµο (ενεργητικό 1,5 τρισ. δολάρια, 31/12/2021). Την ώρα που γράφονται αυτές οι γραµµές κύκλοι της ECB και του SSM περιµένουν πιέσεις και σε µεγάλη γαλλική συστηµική τράπεζα.

Είναι σαφές ότι βρισκόµαστε σε φάση όξυνσης της κρίσης. Ο µηχανισµός πυροδότησης και διάχυσής της είναι ο ακόλουθος: στο διάστηµα των µηδενικών ή και αρνητικών επιτοκίων οι κεφαλαιακά ισχυρότερες τράπεζες διοχέτευσαν τα χρήµατα της «ποσοτικής χαλάρωσης» σε µετατρέψιµα οµολογιακά δάνεια διασφάλισης της κεφαλαιακής επάρκειας λιγότερο ισχυρών τραπεζών, τα λεγόµενα TIER 1 ή ΑΤ1. Ο λόγος είναι ότι το επιτόκιο αυτών των δανείων είναι υψηλό αφού είναι ανά πάσα στιγµή µετατρέψιµα σε µετοχές. Για παράδειγµα, ελληνική συστηµική τράπεζα δανείστηκε κεφάλαια ΑΤ1 στο τέλος Ιανουαρίου 2023 µε επιτόκιο 11,75%.

Το κόστος των δανείων αναγκάζει τη δανειολήπτρια τράπεζα να «γυρίσει», να µοχλεύσει όπως λέµε τα χρήµατα αυτά, διότι δεν µπορεί να τα δανείσει σε επιχειρήσεις σε τέτοια επιτόκια. Γι’ αυτό τον λόγο οι δανειολήπτριες τράπεζες όλο το διάστηµα των χαµηλών επιτοκίων προχωρούσαν στην αναδοχή οµολογιακών δανείων προς επιχειρήσεις. Ετσι λάµβαναν επιτόκιο σηµαντικά υψηλότερο από αυτό των κρατικών οµολόγων, συνοδευόµενο µάλιστα και από παχυλές προµήθειες αναδοχής, ενώ ευελπιστούσαν ότι θα µπορούσαν να διαθέσουν µεγάλο µέρος των οµολόγων στην αγορά ώστε να διατηρήσουν τη ρευστότητά τους. Οµως µε την άνοδο των τιµών µετά το 2021 και την παύση των προγραµµάτων ποσοτικής χαλάρωσης τα επιτόκια ανέβηκαν, οι τιµές των εταιρικών οµολόγων έπεσαν και η εξυπηρέτηση των δανείων ΑΤ1 έγινε προβληµατική. Χαρακτηριστικό παράδειγµα η Credit Suisse. Στο πλαίσιο της διάσωσής της η κεντρική τράπεζα της Ελβετίας διέγραψε δάνεια ΑΤ1 που έχει λάβει η Credit ύψους 16 δισ. ελβετικών φράγκων. Ετσι η ανησυχία διαχύθηκε προς τις δανείστριες τράπεζες και είχαµε τις πιέσεις στη µετοχή της Deutsche και την εκτόξευση των επιτοκίων στα ασφάλιστρα κινδύνου CDS στο 14%.

Το σοβαρότερο όµως είναι ότι όλη αυτή η διαδικασία αντανακλά την αδύναµη κερδοφορία των επιχειρήσεων που κρυβόταν µέχρι τώρα πίσω από τα χαµηλά επιτόκια. Αν η επιχειρηµατική κερδοφορία ήταν ικανοποιητική, η ζήτηση για επενδυτικά κεφάλαια θα συνεχιζόταν και η ρευστότητα των τραπεζών θα αποκαθίστατο. Ασε που µε την άνοδο της παραγωγικής δυναµικότητας θα περιοριζόταν και ο πληθωρισµός.

Με άλλα λόγια και παρά τα τρισεκατοµµύρια κρατικών χρηµάτων που έχουν ξοδευτεί για την ενίσχυση τραπεζών και επιχειρήσεων, η κρίση που ξεκίνησε το 2008 δεν έχει ξεπεραστεί. Το χειρότερο είναι ότι αν κρίνουµε από την Credit Suisse, η συνταγή αντιµετώπισης της κρίσης δεν διαφέρει από την πεπατηµένη. Κρατικά λεφτά και ρευστότητα ύψους 200 δισ. υποσχέθηκαν οι ελβετικές αρχές στην τράπεζα UBS που θα την απορροφήσει. Ολα αυτά µάλιστα σε περιβάλλον λιτότητας και πληθωρισµού. Αυτές οι πολιτικές το πιθανότερο είναι να γενικεύσουν τη γαλλική εξέγερση σε ολόκληρη την Ευρώπη, αφού δεν µπορούµε να ζήσουµε σε έναν κόσµο που οι καπιταλιστές παίρνουν τα κέρδη και οι κοινωνίες πληρώνουν τις ζηµιές.

*Ο Νίκος Στραβελάκης είναι πανεπιστημιακός, τμήμα Οικονομικών Επιστημών ΕΚΠΑ