Δύο χρόνια από τη θέση σε ισχύ των capital controls (επιβλήθηκαν με απόφαση του τότε υπουργού Οικονομικών Γιάνη Βαρουφάκη την Κυριακή 28 Ιουνίου 2015), η πρώην πρόεδρος της Εθνικής Τράπεζας Λούκα Κατσέλη, η οποία είχε διατυπώσει πολλαπλές ατυχείς προβλέψεις περί ταχείας άρσης των περιορισμών στην κίνηση κεφαλαίων, επανήλθε.

Σε δηλώσεις της την προηγούμενη εβδομάδα στο ραδιόφωνο ανέφερε ότι κακώς παραμένουν τα capital controls και ότι ανά πάσα στιγμή μπορούν να αρθούν. Η αλήθεια είναι ότι η κ. Κατσέλη σε σχέση με τις πρώτες δηλώσεις της τον Σεπτέμβριο του 2015, όταν δήλωνε την πεποίθησή της ότι τα capital controls θα αρθούν μέχρι το τέλος του 2015, στη συνέχεια –και απευθυνόμενη σε ξένο κοινό (σε ομιλία της στο Βερολίνο τον Απρίλιο του 2016)– άρχιζε να βάζει στη συνάρτηση της άρσης των capital controls κάποιες προϋποθέσεις.

Αυτές λοιπόν οι προϋποθέσεις κρίνουν την πορεία της ελάφρυνσης και της άρσης των περιορισμών στην κίνηση κεφαλαίων και όχι οι αυθαίρετες χρονικές προβλέψεις ειδικών και μη. Αυτές τις προϋποθέσεις θεωρούν αναγκαίες αυτοί που κρίνουν και αποφασίζουν (δηλαδή η Τράπεζα της Ελλάδος που εισηγείται και ο υπουργός Οικονομικών που αποφασίζει), αν και ο υπουργός Οικονομικών έσπευσε προσφάτως στη Βουλή να δηλώσει για άρση μέχρι τέλος του 2017.

Σήμερα αυτές οι προϋποθέσεις δεν έχουν ακόμη εκπληρωθεί. Ομως το τοπίο αρχίζει να ξεκαθαρίζει και να ανοίγει ο ορίζοντας για την ελάφρυνση των περιορισμών.

«Μετά την ολοκλήρωση της δεύτερης αξιολόγησης είμαστε πιο κοντά σε ένα σχέδιο ελάφρυνσης των περιορισμών» δηλώνει στο Documento τραπεζίτης που θέλει να διατηρήσει την ανωνυμία του, όμως ο ίδιος προσθέτει ότι «για την πλήρη άρση των περιορισμών θα πρέπει να υπάρξει συνδυασμός παραγόντων και θα απαιτηθεί αρκετός καιρός για την εμπέδωση της σταθερότητας».

Η Ελληνική Ενωση Τραπεζών υπό τον Νίκο Καραμούζη της Eurobank βιάστηκε τον Μάιο να κάνει προτάσεις για την ελάφρυνση των capital controls προς την Τράπεζα της Ελλάδος. Ομως η Τράπεζα της Ελλάδος και το υπουργείο Οικονομικών δεν υιοθέτησαν τις προτάσεις, γιατί οι συνθήκες τότε δεν ήταν ώριμες και δεν υπήρχε πρόοδος σε σειρά θεμάτων. Κυρίως γιατί δεν είχε ολοκληρωθεί η δεύτερη αξιολόγηση.

Ας δούμε αναλυτικά τα βήματα από τα οποία περνάει η ελάφρυνση και η πλήρης άρση των περιορισμών στην κίνηση κεφαλαίων:

1. Αξιολόγηση του προγράμματος οικονομικής βοήθειας. Η αξιολόγηση ήταν ο βασικότερος παράγοντας για την επαναδρομολόγηση οποιουδήποτε σχεδιασμού περί ελάφρυνσης των capital controls. Αποτελεί καταλύτη για επερχόμενες θετικές εξελίξεις.

2. Αποκατάσταση τραπεζικής χρηματοδότησης από την ΕΚΤ. Αυτό δεν έχει συμβεί ακόμη. Η εξάρτηση των τραπεζών από τον ELA βρίσκεται ακόμη σε υψηλά επίπεδα. Για σοβαρή αποκλιμάκωση του ELA μπορούμε να μιλάμε όταν τα ομόλογα του ελληνικού δημοσίου γίνουν δεκτά από την ΕΚΤ στο πρόγραμμα ποσοτικής χαλάρωσης και αποκατασταθεί η ροή χρηματοδότησης στο τραπεζικό σύστημα ώστε να μπορεί να δανείζεται απευθείας από την ΕΚΤ με χαμηλό κόστος, όπως όλες οι άλλες ευρωπαϊκές τράπεζες. Η διαδικασία αυτή είναι σύνθετη και εξαρτάται και από την προκαταρκτική έκθεση βιωσιμότητας που θα συντάξει το ΔΝΤ μέχρι τις 27 Ιουλίου 2017.

Μέχρι το τέλος Ιουνίου το όριο της έκτακτης ρευστότητας μέσω ELA είχε καθοριστεί σε 44,2 δισ. ευρώ. Από τις αρχές Ιουνίου βελτιώνεται η ροή της χρηματοδότησης και αναμένεται να επιταχυνθεί μετά το κλείσιμο της αξιολόγησης.

Στο τέλος Μαρτίου η έκθεση των ελληνικών τραπεζών στον ELA ήταν 42 δισ. ευρώ και είχε ως εξής: Εθνική Τράπεζα 5,6 δισ. ευρώ, Τράπεζα Πειραιώς 11 δισ. ευρώ, Alpha Bank 12,2 δισ. ευρώ, Eurobank επίσης 12,2 δισ. ευρώ και Attica Bank 1 δισ. ευρώ. Το όριο που τίθεται σε σχέση με την πραγματική έκθεση διαφέρει στον βαθμό ότι υπάρχει και ένα ποσό ασφαλείας.

3. Ανάκτηση εμπιστοσύνης. Η ανάκτηση της εμπιστοσύνης των καταθετών απέναντι στο τραπεζικό σύστημα είναι ο βασικότερος παράγοντας για την οριστική άρση των capital controls. Ομως για να γίνει αυτό χρειάζεται χρόνος για να ανακτηθεί η εμπιστοσύνη και έναντι των κυβερνητικών αποφάσεων, από τις οποίες εξαρτάται η σταθερότητα του τραπεζικού συστήματος.

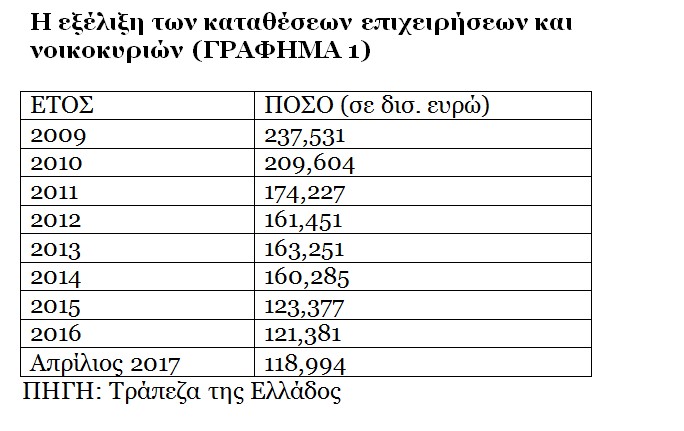

4. Επιστροφή καταθέσεων. Η σταδιακή ανάκτηση της εμπιστοσύνης θα σημάνει την επιστροφή των καταθέσεων στις τράπεζες. Εναν μήνα πριν από την εφαρμογή των capital controls, δηλαδή τον Μάιο του 2015, το ύψος των καταθέσεων επιχειρήσεων και νοικοκυριών στις τράπεζες ήταν 129,918 δισ. ευρώ. Στη διάρκεια του Ιουνίου έφυγαν από τις τράπεζες 7,688 δισ., για να σταθεροποιηθεί η κατάσταση μετά την επιβολή των capital controls στα 122,23 δισ. ευρώ (τέλος Ιουνίου 2015). Εφέτος Απρίλιο του 2017 οι καταθέσεις είχαν μειωθεί περαιτέρω στα 118,994 δισ. ευρώ. Αυτό σημαίνει ότι θα πρέπει να επιστρέψουν καταθέσεις περίπου 11 δισ. ευρώ για να σχεδιαστεί η πλήρης άρση των capital controls.

Τα επόμενα βήματα

Τα επόμενα βήματα χαλάρωσης θα επικεντρώνονται κυρίως στον δεύτερο πυλώνα των κεφαλαιακών περιορισμών (περιορισμοί στην ανάληψη μετρητών και στο άνοιγμα νέων λογαριασμών), όπως, π.χ., στη σταδιακή άρση της απαγόρευσης ανοίγματος λογαριασμών από φυσικά πρόσωπα και επιχειρήσεις και στη χαλάρωση των προϋποθέσεων για τη δημιουργία νέου κωδικού πελάτη (customer ID). Ο τρίτος πυλώνας, που αφορά τη μεταφορά κεφαλαίων στο εξωτερικό, θα είναι το τελευταίο σκέλος των περιορισμών που θα αρθούν, δεδομένου ότι η χαλάρωσή του συνδέεται στενά με την αποκατάσταση της πρόσβασης της χώρας στις χρηματοπιστωτικές αγορές.

Οι τρεις πυλώνες των capital controls

Οι περιορισμοί που έχουν επιβληθεί στην κίνηση κεφαλαίων στηρίζονται σε τρεις πυλώνες:

Ι: Περιορισμοί για την αποτροπή της ταχείας μείωσης των στοιχείων ενεργητικού και παθητικού των τραπεζών (όπως η απαγόρευση πρόωρης εξόφλησης δανείων και πρόωρης λήξης των καταθέσεων προθεσμίας).

ΙΙ: Περιορισμοί στην ανάληψη μετρητών και στο άνοιγμα νέων λογαριασμών.

ΙΙΙ: Περιορισμοί στη μεταφορά κεφαλαίων στο εξωτερικό.

Η αλλαγή στη συναλλακτική συμπεριφορά, οι επιπτώσεις στους φόρους και μια λοταρία

Μια από τις άμεσες συνέπειες των capital controls ήταν η αλλαγή στη συναλλακτική συμπεριφορά των πολιτών. Οι συναλλασσόμενοι υποχρεώθηκαν να περιορίσουν τις πληρωμές με μετρητά και να τις υποκαταστήσουν με ηλεκτρονικά μέσα πληρωμών (πληρωμές και μεταφορές χρημάτων μέσω e-banking και πλαστικού χρήματος). Μέσα σε δύο χρόνια ο αριθμός των συναλλαγών χωρίς μετρητά τριπλασιάστηκε, ενώ εκδόθηκαν πάνω από 1,3 εκατ. χρεωστικές κάρτες μέσα σε μόλις έναν χρόνο. Συνολικά οι χρεωστικές κάρτες αποτελούν το 81% του συνολικού αριθμού ενεργών καρτών σε κυκλοφορία (11,8 εκατ.) Παράλληλα, ο τζίρος των αγορών μέσω POS κατέγραψε αύξηση 390%, ενώ αναμένεται να ενισχυθεί περαιτέρω με την υποχρεωτική τοποθέτηση POS σχεδόν σε όλα τα σημεία λιανικής πώλησης και στους περισσότερους ελεύθερους επαγγελματίες από τον ερχόμενο μήνα.

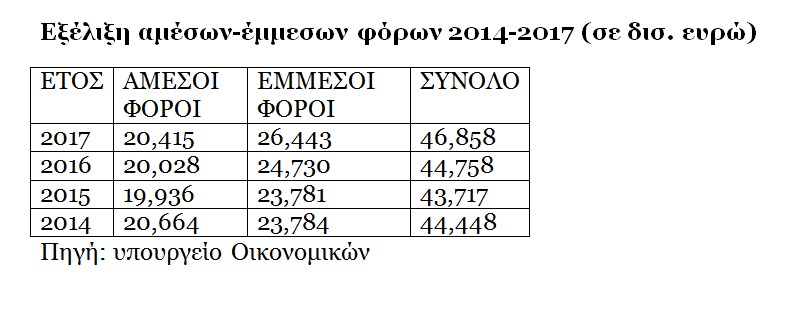

Η αύξηση των ηλεκτρονικών μέσων πληρωμής περιόρισε τη χρήση του μαύρου χρήματος και εν μέρει τη φοροδιαφυγή, στον βαθμό που αυξήθηκε η χρήση POS. Σε ορισμένες κατηγορίες επαγγελματιών η φοροδιαφυγή αυξήθηκε λόγω του ότι αρκετοί σταμάτησαν να κόβουν αποδείξεις. Σύμφωνα με τα στοιχεία του υπουργείου Οικονομικών οι φόροι μειώθηκαν το 2015, ενώ στη συνέχεια αυξήθηκαν λόγω και των πρόσθετων μέτρων που επιβλήθηκαν (π.χ. αύξηση έμμεσων φόρων και κυρίως ΦΠΑ).

Για την αύξηση της χρήσης των POS το υπουργείο Οικονομικών προχωρά στην υλοποίηση του σχεδίου της λοταρίας με κλήρωση των αποδείξεων μέσω POS και απόδοση στους νικητές κάποιου συγκεκριμένου ποσού ημερησίως. Στην κλήρωση θα μετέχουν όλες οι καθημερινές συναλλαγές μέσω POS ενώ δεν θα συμπεριλαμβάνονται οι συναλλαγές μέσω e-banking.